「在庫がなかなか売れずに残っているのに、税金だけはしっかり取られる……」

「手元の現金は少ないのに、帳簿上の利益が出てしまって所得税が高い」

物販や製造業を営む個人事業主(青色申告者)の方で、このような「在庫と税金のジレンマ」に悩んでいる方はいませんか?

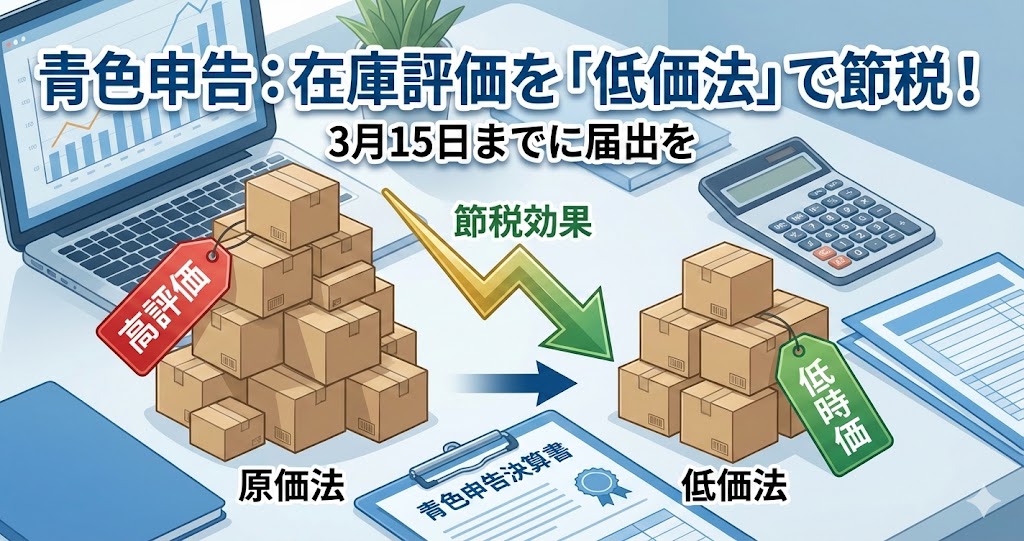

実は、税務署に簡単な届出を一枚出すだけで、その悩みを解消できる可能性があります。それが、棚卸資産の評価方法を「低価法」に変更することです。

多くの事業者は、開業時に自動的に設定される「最終仕入原価法」のまま放置していますが、これは市場価値が下がった在庫に対しても高い税金を払い続けるリスクがあります。

この記事では、国内トップクラスのSEOストラテジスト兼Webライターの視点から、以下の点を解説します。

- 棚卸資産の評価方法の基礎知識(原価法と低価法の違い)

- なぜ「低価法」が最強の節税対策になり得るのか

- 評価方法を変更するための具体的な手続きと期限

この記事を読み終える頃には、あなたの倉庫に眠る「不良在庫」が、ただのお荷物から「節税の味方」へと変わる方法を完全に理解できるはずです。

正しい知識で資産を守り、キャッシュフローを改善させましょう。

棚卸資産の評価方法とは?税金が決まる仕組みを解説

まずは基礎知識として、なぜ「在庫の評価方法」が税金の金額(所得税・住民税・事業税)に直結するのかを理解しましょう。

ここを理解していないと、低価法の凄さが分かりません。

在庫の金額が下がれば「利益」も減る公式

事業の利益(所得)は、以下の計算式で求められます。

売上総利益 = 売上高 - 売上原価

そして、この「売上原価」は以下の式で計算されます。

売上原価 = 期首商品棚卸高 + 当期商品仕入高 - 期末商品棚卸高

ここが最大のポイントです。数式の最後にある「期末商品棚卸高(=在庫の金額)」を引いている点に注目してください。

- 期末在庫の評価額が高い → 売上原価が安くなる → 利益が増えて税金が高くなる

- 期末在庫の評価額が低い → 売上原価が高くなる → 利益が減って税金が安くなる

つまり、売れ残った在庫の価値を「いくらで評価するか」によって、支払う税金が大きく変わるのです。

デフォルト設定は「最終仕入原価法」になっている

あなたは、自分の在庫がどのようなルールで計算されているかご存じですか?

もし、開業届を出した際に「棚卸資産の評価方法の届出書」を提出していなければ、自動的(法定的)に「最終仕入原価法(原価法の一種)」が採用されています。

これは、「一番最後に仕入れた単価 × 在庫数」で計算する方法です。

計算が楽というメリットはありますが、「実際の価値が暴落している商品」であっても、仕入れた時の高い金額で計上しなければならないという大きなデメリットがあります。

青色申告者が選べる2つの評価方法「原価法」と「低価法」

青色申告者は、届出を出すことで以下の2つの大きな枠組みから評価方法を選ぶことができます。

- 原価法(Cost Method)

- 低価法(Lower of Cost or Market Method)

それぞれの違いを詳しく見ていきましょう。

1. 原価法:取得コストに基づく評価

原価法とは、その名の通り「商品を仕入れた時の価格(取得原価)」に基づいて評価する方法です。市場価格が上がろうが下がろうが、買った時の値段をベースにします。

原価法にはさらに細かい分類があります。

| 手法名 | 特徴 |

|---|---|

| 最終仕入原価法 | 期末に最も近い日に仕入れた単価で計算する(法定評価方法)。 |

| 個別法 | 個々の商品ごとに実際の仕入原価で計算する(宝石や不動産など)。 |

| 先入先出法 | 先に仕入れたものから順に売れていくと仮定して計算する。 |

| 総平均法 | 期首在庫と期中仕入の総額を総数量で割って平均単価を出す。 |

これらは計算ルールが異なるだけで、「買った時の値段」を基準にする点は共通しています。

2. 低価法:今回の主役!節税の切り札

今回強くおすすめしたいのが、この「低価法」です。

低価法の定義は以下の通りです。

低価法とは

原価法(あらかじめ選定した方法)によって評価した価額と、その年の12月31日時点における時価(正味売却価額)を比較して、いずれか低い方の金額をもって評価する方法です。

つまり、「仕入れた時の値段」と「今の時価」を比べて、安い方を使っていいよ、という非常に納税者に有利なルールなのです。

なぜ「低価法」に変えるべきなのか?具体的なメリット

では、具体的にどのようなシチュエーションで低価法が役立つのでしょうか。メリットを深掘りします。

メリット1:不良在庫を経費化して節税できる

アパレルやガジェット、季節商品などを扱っていると、どうしても「売れ残り(死に筋商品)」が発生します。

1万円で仕入れたけれど、今はブームが去って3,000円でも売れるか怪しい……といったケースです。

原価法の場合

売れる見込みがなくても、帳簿上は「1万円の資産」として計上されます。

結果、架空の利益に対して税金がかかり続けます。

低価法の場合

時価が3,000円に下がっていれば、在庫評価を3,000円に下げることができます。

差額の7,000円分(10,000円 – 3,000円)は「資産の目減り」として処理され、結果的に売上原価が増え、利益が圧縮され、税金が安くなります。

「損をしているのに税金まで取られる」という最悪の事態を防げるのが低価法の最大の強みです。

メリット2:キャッシュフローの実態に合う

在庫の価値を現実に合わせることで、決算書の内容がより実態に近くなります。

無理に高い資産価値を計上しないため、手元のキャッシュ(現金)の動きと納税額のバランスが取れ、資金繰りの見通しが立ちやすくなります。

低価法への変更手続きと注意点

「よし、低価法に変えよう!」と思っても、今日から勝手に変えられるわけではありません。

税務署への手続きが必要です。

手続きの方法:評価方法の変更承認申請書

現在の評価方法(多くの場合は最終仕入原価法)から低価法へ変更するには、「所得税の棚卸資産の評価方法の変更承認申請書」を所轄の税務署へ提出する必要があります。

提出期限に注意!「3月15日」がデッドライン

ここが最も重要です。

⚠️ 変更申請の提出期限

変更しようとする年の3月15日まで

例えば、2024年分(令和6年分)の確定申告から低価法を適用したい場合、2024年の3月15日までに申請書を提出していなければなりません。

12月の決算時期になって「今年は利益が出そうだから低価法にしよう」と思っても手遅れです。来年の節税を見越して、今のうちに動く必要があります。

低価法のデメリット・注意点

万能に見える低価法ですが、導入には覚悟も必要です。

- 時価の証明が必要: ただ「売れないから」という理由で適当に値段を下げることはできません。「正味売却価額」を客観的に証明する資料(競合の販売価格や実際の値下げ履歴など)の保存が必要です。

- 経理の手間が増える: 期末ごとにすべての商品の「原価」と「時価」を比較する必要があるため、棚卸作業の負担は確実に増えます。

- 一度変えると3年は戻せない: 特別な事情がない限り、一度変更した評価方法は3年間変更できません。

まとめ:在庫リスクを抱える事業者は「低価法」を検討せよ

最後に、本記事の要点をまとめます。

- ✅ 在庫の評価額が高いと、税金も高くなる仕組みである。

- ✅ デフォルトの「原価法」は、価値が下がった在庫も高く評価されてしまう。

- ✅ 「低価法」なら、時価の下落を損失として計上でき、節税になる。

- ✅ 変更するには「3月15日」までに税務署へ申請が必要。

アパレル、雑貨、家電など、トレンドの移り変わりが早い商品を扱っている個人事業主にとって、低価法は「守りの経営」における最強の武器です。

もちろん、経理の手間は増えますが、それ以上に「売れない在庫に税金を払う」という理不尽なキャッシュアウトを防ぐメリットは計り知れません。

あなたが今すぐやるべき行動

まずは、去年の確定申告書(青色申告決算書)の「棚卸資産」の欄を確認してください。

そして、手元に「買った値段より価値が下がっている在庫」がどれくらいあるかざっくり計算してみましょう。

もしその金額が大きいなら、来年の3月15日までに「変更承認申請書」を出す準備を始めてください。

税理士に相談する際は、「在庫の評価損を計上したいので、低価法への変更を検討したい」と伝えればスムーズです。

賢い選択で、あなたの大切な利益を守り抜きましょう。