「税務調査で納得のいかない追徴課税を言い渡された…」

「担当官の主張がおかしい気がするが、どう反論すればいいかわからない」

あなたは今、税務署からの「更正処分」や「決定処分」に対して、強い憤りや不安を感じているのではないでしょうか。

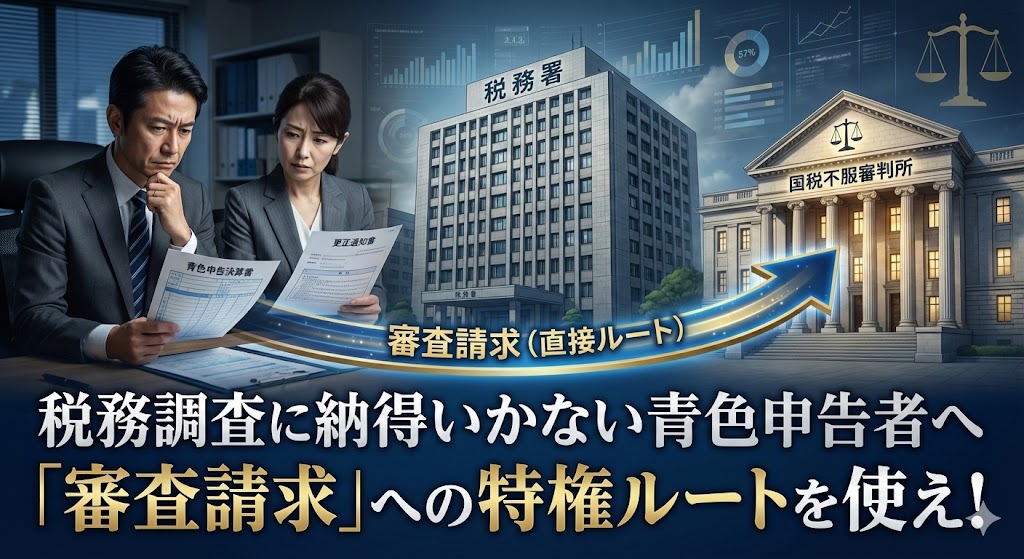

一般的に、国の決定に対して異議を唱えるのは、長く険しい道のりに思えます。しかし、もしあなたが「青色申告」を行っている個人事業主や法人であれば、一般の納税者よりも有利に、かつスピーディに戦うための「特権」が与えられていることをご存知でしょうか?

この記事では、青色申告者だけに許された「不服申立ての特例」について、専門的な見地からわかりやすく解説します。

結論から言えば、青色申告者は税務署長への「再調査の請求(旧:異議申立て)」をスキップし、第三者機関である国税不服審判所へ直接「審査請求」を行うことが可能です。

なぜこのルートが得策なのか、そして具体的にどう動けばいいのか。あなたの財産と権利を守るための知識を、この記事ですべて公開します。

青色申告者の特権「不服申立て」のショートカットとは?

まずは、税務署の処分に納得がいかない場合の「原則的なルール」と、青色申告者に認められた「特例」の違いを明確に理解しましょう。

ここを理解することで、あなたが次に取るべき行動が明確になります。

通常(白色申告など)の不服申立てフロー

通常、税務署長が行った更正(税額の修正)や加算税の賦課決定処分に不服がある場合、以下の「二段階」のステップを踏む必要があります。

- 【第一段階】再調査の請求(旧:異議申立て)

処分を行った税務署長に対して、「もう一度調べ直してください」と請求する。 - 【第二段階】審査請求

第一段階の結果に納得できない場合、国税不服審判所(国税庁の特別機関)へ訴える。

つまり、原則としては「処分をした当事者(税務署)」に一度文句を言い、ダメなら「上の機関」に行くという、時間の掛かる手順を踏まなければなりません。

青色申告者だけの「審査請求」直接ルート

しかし、帳簿を適正につけている「青色申告者」には、法律で特別な扱いが認められています。

【青色申告者の特例】

青色申告書に係る更正については、「再調査の請求」を経ずに、直接「国税不服審判所長」に対して審査請求をすることができる。

ご提示いただいた情報にある通り、青色申告者は最初の「税務署への申立て」を無視して、いきなり本丸である「国税不服審判所」へ勝負を挑むことができるのです。

もちろん、あえて「再調査の請求」から始めても構いませんが、実務上は「審査請求」へ直行するメリットの方が大きいケースが多々あります。

「再調査の請求」と「審査請求」の違いを徹底比較

「なぜ、いきなり審査請求をしたほうが良いのか?」

その理由を知るために、両者の違いを表で比較してみましょう。

| 項目 | 再調査の請求(旧:異議申立て) | 審査請求 |

|---|---|---|

| 相手先 | 処分をした税務署長 | 国税不服審判所長 |

| 審査する人 | 税務署内の職員(身内) | 国税審判官(外部の弁護士・税理士含む) |

| 中立性 | 低い(自分の処分を否定しづらい) | 比較的高い(第三者的視点) |

| 申立て期限 | 処分を知った日の翌日から3ヶ月以内 | 処分を知った日の翌日から3ヶ月以内 |

税務署への「再調査の請求」は通りにくい?

「再調査の請求」は、いわば「自分に処分を下した相手に『あなたが間違っていますよ』と認めさせる行為」です。

税務署側も組織として決定した事項を簡単には覆しません。実際、再調査の請求で納税者の主張が全面的に認められるケースは極めて少ないのが現実です。

「審査請求」は第三者の目が入りやすい

一方、国税不服審判所への「審査請求」では、税務署出身者だけでなく、民間出身の弁護士や税理士が「国税審判官」として参加します。

税務署側の論理だけでなく、法的な妥当性を中立的な立場から判断してくれる可能性が高まります。「身内の庇い合い」を避け、より公正な判断を求めるならば、審査請求への一本化が推奨されるのです。

不服申立て(審査請求)を行う際の流れと注意点

では、実際に青色申告者が「審査請求」を行う場合、どのような手順を踏むのでしょうか。重要なのは「期限」と「論拠」です。

1. 期限は「3ヶ月以内」:1日の遅れも許されない

最も重要なのは、更正通知書などが届いた日の翌日から3ヶ月以内に審査請求書を提出することです。

この期間を過ぎてしまうと、どんなに税務署の処分が間違っていたとしても、門前払いで却下されます。「不服があるからとりあえず様子を見よう」は命取りです。

2. 証拠書類と「法的な反論」の準備

審査請求書には、「処分のどの部分が、どの法律や事実に照らして間違っているか」を具体的に記述する必要があります。

- 単なる「税金が高すぎる」という感情論

- 「知らなかった」という言い訳

これらは一切通用しません。「税法第〇条の解釈が誤っている」「事実認定における証拠能力が欠けている」といった、ロジカルな組み立てが必要です。

3. 審査請求中でも「納税」は待ってくれない?

ここが最大の注意点です。不服申立てを行っても、原則として税金の徴収はストップしません。

放っておくと延滞税が増え続け、最悪の場合は財産の差し押さえが行われます。これを防ぐためには、「徴収の猶予」を申請する必要がありますが、担保の提供などを求められる場合があります。

「戦っている間に資産が凍結される」というリスクを避けるためにも、事前の対策が不可欠です。

【重要】自力での審査請求は「負け戦」になりやすい

ここまで読んで、「よし、自分で審査請求書を書いて出そう」と思われた方もいるかもしれません。しかし、専門家の立場から言えば、税法の素人が単独で審査請求に勝つことは極めて困難です。

国税不服審判所で勝てる確率は?

国税庁が公表しているデータによると、審査請求における納税者の主張が認められる(認容される)割合は、年度によりますが約10%前後で推移しています。

つまり、9割は税務署側の勝利(棄却)で終わっているのです。

相手は「税のプロ集団」である国税組織です。曖昧な記憶や感情論で立ち向かっても、法理論で完全に論破されてしまいます。

勝ち筋を見つけるには「税務調査に強い税理士」が必要

しかし、この10%の勝者たちは、決して運が良かったわけではありません。彼らの多くは、「税務争訟(税務署との戦い)」に精通した税理士や弁護士を代理人に立てています。

プロを味方につけることで、以下のような「勝てる戦略」が生まれます。

- 争点の絞り込み:勝ち目のない部分は捨て、勝てる論点に集中する。

- 証拠の再構築:税務署が見落とした事実や、有利な判例を探し出す。

- 手続きの代行:複雑な書類作成や、審判所とのやり取りをすべて任せる。

まとめ:青色申告の特権を活かし、納得のいく結果を勝ち取るために

今回の記事のポイントをまとめます。

- 青色申告者は、税務署への「再調査の請求」を飛ばして、いきなり「審査請求」が可能。

- 税務署(身内)よりも、国税不服審判所(第三者)の方が、公正な判断が期待できる。

- 申立て期限は通知を受け取ってから3ヶ月以内。

- 自力での勝率は低い。税務争訟に強い専門家のサポートが不可欠。

税務署からの処分通知は、精神的に大きなストレスとなります。「もう払ってしまって楽になりたい」と思うこともあるでしょう。

しかし、一度認めてしまえば、それは「誤った税務処理を認めた」という実績になり、将来の税務調査でも不利になる可能性があります。

もしあなたが、今回の処分に少しでも理不尽さを感じているなら、諦める前に一度専門家に相談してください。

「不服申立て(審査請求)」は、青色申告者であるあなたに与えられた正当な権利です。

【期限が迫っています】

3ヶ月の期限を過ぎると、戦う権利すら失います。

一人で悩まず、まずは「税務調査・不服申立てに強い税理士」へ無料相談を行い、勝てる見込みがあるか診断してもらいましょう。